A voir, ce papier sur le web dont le sujet est « l’automobile » et qui est susceptible de vous séduire.

Son titre (Porsche négocie son virage vers la Bourse) résume tout le papier.

Sachez que le chroniqueur (présenté sous la signature d’anonymat

) est reconnu comme quelqu’un de sérieux pour plusieurs autres articles qu’il a publiés sur internet.

Vous pouvez par conséquent vous fier aux informations qu’il édite.

Le papier a été divulgué à une date mentionnée 2022-09-28 08:58:00.

L’article original :

C’est un événement à plus d’un titre. Jeudi 29 septembre, Volkswagen devrait introduire en Bourse sa marque la plus prestigieuse, Porsche, réalisant ainsi la grosse plus opération de mise sur le marché jamais réalisée en Allemagne. L’entreprise est valorisée jusqu’à 75 milliards d’euros. Une gageure à l’heure où l’économie entre en récession outre-Rhin.

C’est aussi un nouvel épisode de la saga entre deux familles cousines et rivales, les Piech et les Porsche. Un véritable Dallas à l’allemande. Elles descendent toutes de Ferdinand Porsche, un génial inventeur autodidacte, créateur de la fameuse Coccinelle à la demande du IIIe Reich, emprisonné près de deux ans en France après la guerre, avant d’être libéré après le paiement d’une importante somme d’argent. Les Piech descendent de sa fille, Louise, les Porsche, de son fils, Ferry, qui fonda la marque du même nom.

En 2009, Porsche avait tenté de mettre la main sur Volkswagen avant de se faire avaler par son rival trois ans plus tard. Cette fois, Volkswagen va céder 25 % de Porsche, dont 12,5 % seront mis en Bourse. Les 12,5 % restant vont être achetés directement par Porsche SE, la société holding détenue par les familles Porsche et Piech, qui possède 32 % du capital de Volkswagen et 54 % des droits de vote. L’opération devrait donc s’avérer une bonne affaire pour les deux familles, mais aussi pour les grands actionnaires de Volkswagen, comme le Qatar et le fonds souverain de Norvège, qui ont déjà annoncé leur intention d’acheter des parts.

Financer le virage vers l’électrique

En effet, le constructeur de la 911 représente un investissement très rentable, comme toute marque de luxe. Au point qu’il devrait peser en Bourse quasiment autant que Volkswagen (85 milliards d’euros) avec ses 8,5 millions de voitures vendues en 2021, alors que Porsche en a commercialisé à peine 300 000 unités sur la même année. Mais pas au même prix, évidemment, et surtout pas avec les mêmes marges.

C’est la même chose pour Ferrari, entré en Bourse en 2015. La marque italienne vaut désormais 37 milliards d’euros en Bourse, contre 41 milliards pour sa maison mère Fiat, associé depuis à PSA dans Stellantis.

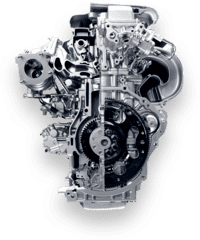

En cédant un bout de Porsche, Volkswagen récupérera ainsi une petite dizaine de milliards d’euros. Son nouveau patron, Oliver Blume, a déjà dit que l’argent servirait à financer les colossaux investissements que le groupe doit faire dans l’électrique. En 2030, cette motorisation devrait représenter 70 % de ses ventes en Europe et 50 % en Chine et aux États-Unis. Même Porsche va accélérer dans l’électrique, qui équipera 80 % de ses modèles commercialisés d’ici à la fin de la décennie.

Publications sur le même propos:

À travers l’Inde en automobile/60,A voir et à lire. .

Le sport automobile,(la couverture) .

Mécanique automobile/Vérification du niveau de liquide de refroidissement,A voir et à lire. . Disponible sur internet.

Tribologie/Facteurs de frottement,A voir et à lire. .